Géčko

GÉČKOKomplexní CRM systém pro hypotečního experta

- Robustní nástroj pro práci s klientským kmenem

- Pokrytí kompletního procesu zprostředkování úvěru

- Compliance ready

| Hodnocení nástroje: | Reference uživatelů |

Géčko je komplexní CRM nástroj, který umožňuje práci s vlastním klientským kmenem. Zároveň obsahuje předdefinovaný proces zprostředkování úvěru včetně povinných compliance kroků. Kromě toho obsahuje několik expertních nástrojů, které může makléř při práci s klientem využít.

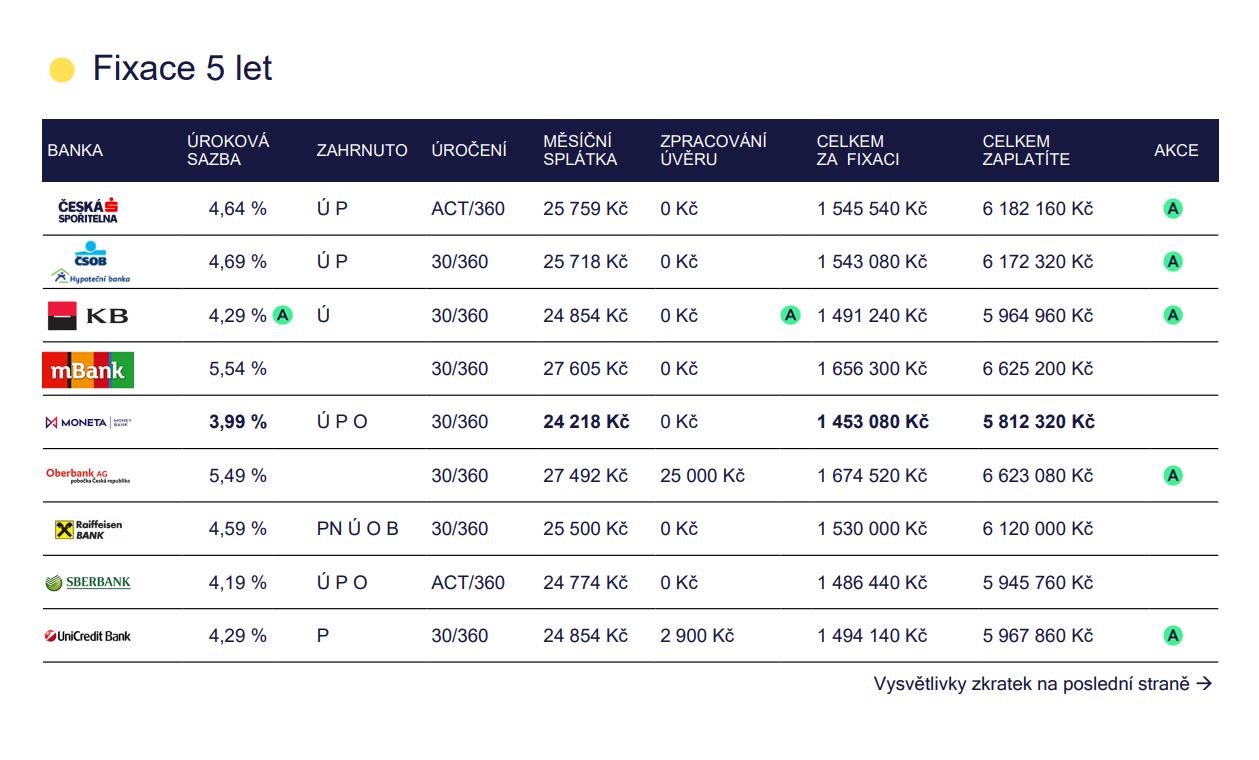

SROVNÁNÍ TRHU

Srovnání trhu vám umožní rychlé a komplexní srovnání aktuálních úrokových sazeb napříč trhem v ČR.

- Jednoduché zadání – stačí zadat výši úvěru, dobu splácení, LTV a vybrat si fixace.

- Cross-sell – vyberte si, zda výsledné sazby chcete zobrazit včetně nebo naopak bez slev za pojištění či vedení účtu.

- Přehledné komplexní srovnání – hned vidíte nejen výše sazeb u jednotlivých bank, ale také složení sazby (vazbu na cross-sell produktů), typ úročení nebo vazbu na příslušné akční nabídky.

- Spolehlivost – data máme vždy aktuální, a to nejen díky našemu týmu, který se stará o aktualizaci obsahu, ale také díky dlouhodobé úzké spolupráci s bankami.

- Editovatelnost – chcete do výstupu zahrnout individuální nabídku pro klienta? Sazby i poplatky je možné přepisovat a zbytek už se přepočítá.

- Profesionální PDF výstup s vaším logem – vytiskněte klientovi přehledné srovnání, včetně vysvětlivek.

- Ukládání – jednotlivé modelace si můžete uložit a vrátit se k nim později.

- Vazba na bonitu – data ze Srovnání trhu si můžete jedním kliknutím přenést do propočtu Bonity

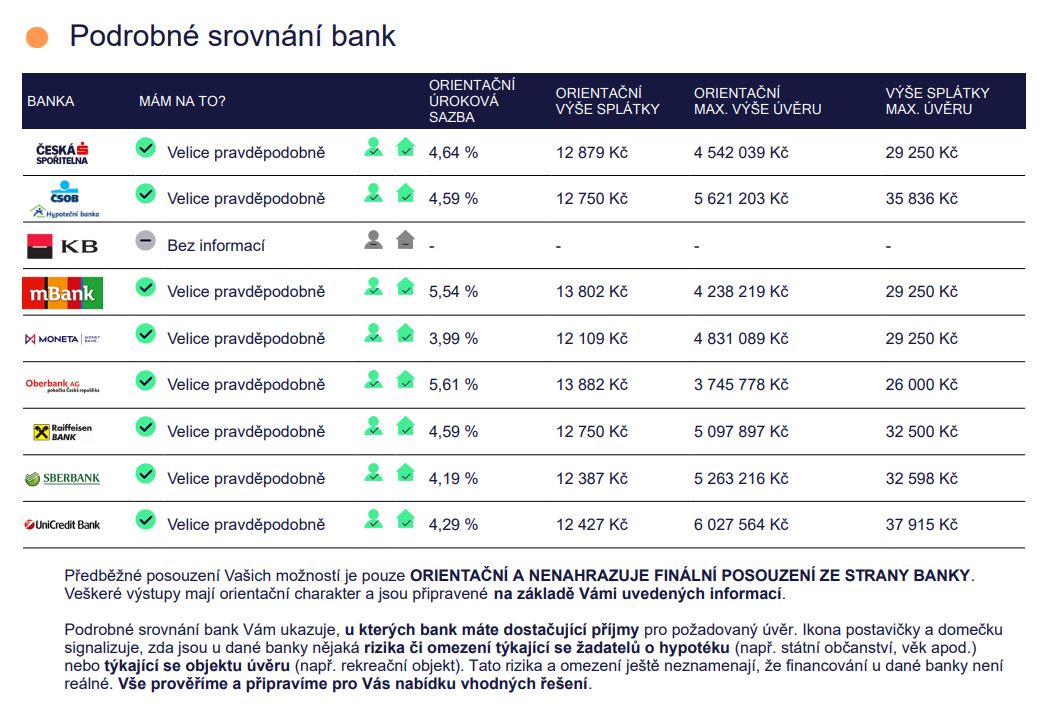

BONITA

Rychlé vyhodnocení kredibility klienta ve všech bankách, které poskytují hypotéky na českém trhu a využívají externí odbytové kanály k jejich distribuci na trh.

- Šetříte čas – jedno zadání vám umožní předběžné posouzení ve většině bank, nemusíte tak prověřovat v jednotlivých kalkulátorech.

- Online integrace – postupně se propojujeme s bankami, aktuálně máme online výsledky z MMB.

- Cross-sell – vyberte si, zda výsledné sazby chcete zobrazit včetně nebo naopak bez slev za pojištění či vedení účtu.

- Přehledný výsledek – ve výstupu hned vidíte, zda je klient bonitně průchozí, ale také na jakou výši úvěru teoreticky dosáhne.

- KO kritéria – nástroj posoudí také základní metodické parametry (věk klienta vůči splatnosti, pobyt apod.).

- Podrobné posouzení příjmů a výdajů – poradce má k dispozici detailní přehled o tom, v jaké výši jsou jednotlivé typy příjmů a výdajů akceptovány ze strany uvedených bank.

- Pro podnikatele – umíme počítat také příjmy z podnikání, stačí zadat údaje z DP.

- Profesionální PDF výstup s vaším logem – vytiskněte klientovi přehledné srovnání, včetně vysvětlivek.

- Ukládání a duplikování – jednotlivé modelace si můžete uložit a vrátit se k nim později. Zároveň můžete vytvořit kopii modelace a přepsat jen parametry, se kterými si chcete „hrát“. Nemusíte tak vše přepisovat od nuly.

- Vstupy vs Výstupy – součástí výstupu pro klienta je také přehled vstupních údajů, na jejichž základě bylo doporučení připraveno.

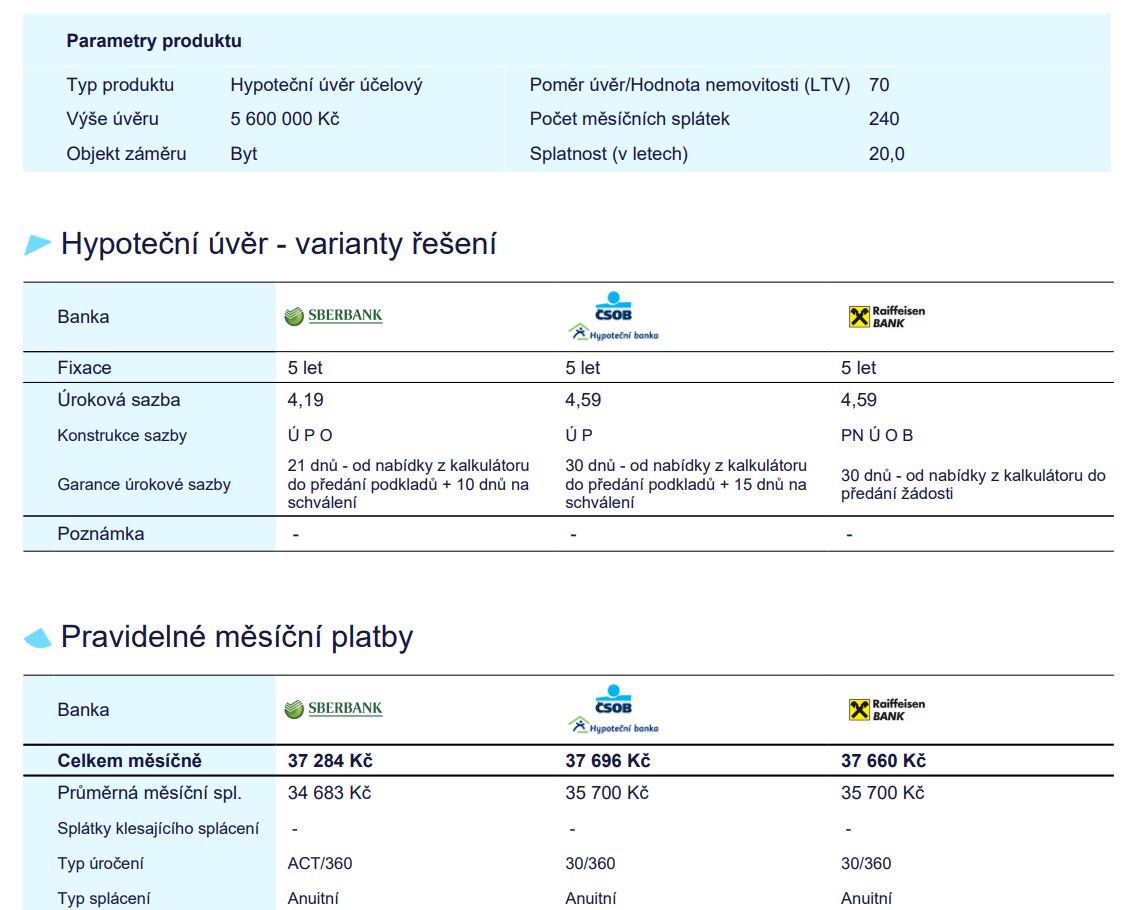

DOPORUČENÍ

Doporučení je nástrojem navazujícím procesně na Bonitu. V nástroji porovnáváme 3 potenciálně vhodná řešení z pohledu detailního rozpadu nákladů spojených s jednotlivými řešeními.

- Podrobné srovnání – přehledně uvidíte, jaké jsou jednorázové náklady spojené s poskytnutím úvěru a co bude klient platit měsíčně.

- Editovatelnost – prakticky všechny položky je možné přepsat a upravit tak výsledné porovnání i v rámci individuálního přístupu.

- Hlídání bonity – pokud je Doporučení navázáno na modelaci Bonity, hlídá nástroj při editaci vstupních parametrů, zda nebyly překročeny bonitní limity.

- Profesionální PDF výstup s vaším logem – vytiskněte klientovi přehledné srovnání. Srovnání je jednotné za všechny banky a umožní tak klientovi se ve všem lépe vyznat a porovnat si možnosti.

- Ukládání a duplikování – jednotlivé modelace si můžete uložit a vrátit se k nim později. Zároveň můžete vytvořit kopii modelace a přepsat jen parametry, se kterými si chcete „hrát“. Nemusíte tak vše přepisovat od nuly.

- Vstupy vs Výstupy – součástí výstupu pro klienta je také přehled vstupních údajů, na jejichž základě bylo doporučení připraveno.

- Compliance – naše Doporučení je compliance ready, může sloužit jednak jako záznam z jednání a zároveň obsahuje zdůvodnění výběru bank včetně výběru finálního řešení ze strany klienta. Neposkytujeme tak klientovi radu, ale doporučení.

Modul online nástrojů podporuje jak práci v rámci workflow s klientem (Srovnání -> Bonita -> Doporučení), tak umožňuje využití jednotlivých nástrojů samostatně bez vazby na proces.

Všechny moduly podpory GOFIS jsou dlouhodobě využívány poradci společnosti GOLEM FINANCE, jejichž zkušenosti se promítají do jejich vývoje a inovací. Nástroje je schopen používat jak expert, tak i proškolený začátečník.